聚氨酯(PU)是一种有机高分子产品,由异氰酸酯和活泼氢化学反应产生,其性能可以在很宽广的范围内进行调整,如从海绵到弹性体,从涂料到密封胶,从鞋底浆料到弹力纤维等。

我国的聚氨酯产业起步于20世纪50年代末,现已成为最大的聚氨酯生产国和消费国。目前,我国的聚氨酯生产呈区域集中态势,已形成以上海为中心的长三角,以广东为中心的珠三角,以葫芦岛为中心的环渤海和东北地区,以兰州为中心的西北地区四个板块,将来还要增加以重庆为中心的西南地区和以泉州为中心的海西地区板块。行业发展的同时已出现不少问题,如产能过剩、高端产品少、产品同质化严重等。这些问题严重影响了我国聚氨酯行业的国际竞争力,亟待解决。

1 国际聚氨酯行业状况

1.1 国际聚氨酯行业发展历程

1937年德国Otto Bayer首次发现多异氰酸酯与多元醇化合物加聚反应可制得聚氨酯。二战后,美、英、日等国引进德国技术进行聚氨酯的生产与开发。1945年美国Dupont公司和Monsanto公司建造了2,4-甲苯二异氰酸酯试验车间,进行硬质聚氨酯泡沫塑料的生产。1946年美国开展硬质聚氨酯泡沫塑料研究,产品被用于飞机夹芯板材。1952年Bayer公司进行了聚酯型软质聚氨酯泡沫塑料中试,1952~1954年又开发了连续方法生产聚酯型软质聚氨酯泡沫塑料技术,并研发了相应生产设备。1955年日本引进德国和美国技术开始聚氨酯树脂的生产。1957年英国ICI公司开发二苯基甲烷二异氰酸酯为原料的聚酯型硬质聚氨酯泡沫塑料。1961年Bayer公司采用蒸气压较低的多异氰酸酯PAPI制备硬质聚氨酯泡沫塑料,提高了硬质制品的性能,减少了施工时的毒性,并应用于现场喷涂工艺,扩大了硬质泡沫塑料的应用范围。1970年代初热塑性PU弹性体(TPU)研究成功。1980年代初PU工程塑料问世,PU工业以崭新的面貌得以展现。1990年代聚氨酯的喷涂弹性材料得到迅猛发展,已成为大面积涂装项目用涂料。

1.2 国际聚氨酯产量

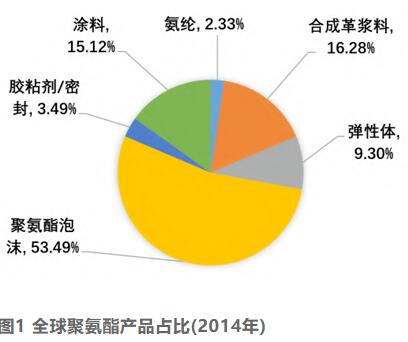

国际聚氨酯产量一直稳步上升。据统计,2014年全球聚氨酯总产量约为2150万吨,各类产品占比如图1所示,聚氨酯泡沫塑料占比53.49%(软泡580万吨/硬泡570万吨),聚氨酯合成革浆料占比16.28%,聚氨酯涂料占比15.12%,聚氨酯弹性体占比9.30%,氨纶占比2.33%,聚氨酯密封胶和胶黏剂占比3.49%。

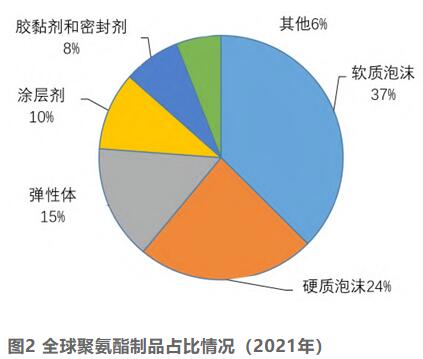

发展聚氨酯制品等精细化工产品被各国特别是发达国家作为传统化工产业结构升级调整的重点战略之一,并以多元化和精细化作为化工产业的发展方向。到2018年,全球聚氨酯产量约为2307万吨。目前,聚氨酯增长平稳,2022年全球聚氨酯产量超过2570万吨。根据BCC Research的数据,2021年全球各类聚氨酯制品占比如图2所示,仍是聚氨酯泡沫占比最多,约为61%(软质泡沫37%/硬质泡沫24%),聚氨酯弹性体占15%,涂层剂占10%,聚氨酯密封胶和胶粘剂占8%,聚氨酯合成革浆料、氨纶等占6%。

对比2021年与2014年的生产情况,聚氨酯泡沫、弹性体、胶粘剂和密封剂产量占比增加了5%以上,而涂料占比有所下降。

1.3 国际聚氨酯销量

2014年全球聚氨酯总消费量中,泡沫塑料占比63%,集中在西欧(18%)、美国(15%)和中国(30%),弹性体约80万吨,集中在中国、西欧和美国,鞋树脂消费量超过300万吨,集中在中国,涂料(含溶剂)约350万吨,集中在中国(41%)、西欧(23%)和美国(17%)。由此可以看出,全球聚氨酯的消费区域集中在中国、美国和西欧。2019~2022年,全球聚氨酯消费规模总体保持逐年上升趋势,年均增长速度为6.7%左右。

根据Agilelntel Research的数据,全球聚氨酯市场规模如图3所示,2016~2019年稳步上升,2020年略有下降,之后呈上升势头。2016~2021年,年均复合增长率为7.1%,2022年达到了6.65亿元。

2 国内聚氨酯行业状况

2.1 国内聚氨酯行业发展历程

我国的聚氨酯产业起步晚,始于20世纪50年代末。1958年大连染料厂研制出异氰酸酯(TDI),1962年建成年产500吨的生产装置。1960年代初,江苏省化工研究所等研制出聚醚型PU软质泡沫塑料。1970年代初江苏所与南京橡胶厂研制出混炼型PU弹性体(MPU),同期天津化工研究院和天津油漆厂研制出PU涂料。1974年北京建筑工程研究所研制出PU防水材料,江苏所研制出PU防水和灌浆料。1976年江苏所等进行PU跑道胶技术研发,并于1978年开始在国内体育场地大面积推广。1980年代国内厂家陆续引进万吨级聚醚生产装置,如烟台合成革厂从日本引进PU合成革技术,以及1万吨MDI生产装置。进入21世纪,聚氨酯产业成为我国化工产业发展最快的行业之一。

2.2 国内聚氨酯产销量

我国聚氨酯行业2014~2021年产量如图4所示。2014生产966吨,2015年生产1035万吨,2016年达到1085万吨,2017达到1189万吨,保持了7.28%的年复合增长率。2020年产量约为1470万吨,同比增长7.6%,2021年达到1532万吨,同比增长4.22%。

我国的聚氨酯消费量,2014年约960万吨(含溶剂量),2020年约1240万吨,同比增长4.6%。“十三五”期间,聚氨酯行业呈现中速增长。根据观研报告网的《中国聚氨酯行业运营现状分析与投资战略研究报告(2023-2030年)》,2021年聚氨酯消费量为1263万吨,同比增长1.85%,其中聚氨酯软泡消费量占比27%,主要应用领域包括汽车座椅、家具、织物衬垫等,聚氨酯硬泡消费量占比26%,主要应用于冰箱冰柜、冷链物流等隔热保温领域,以及建筑外墙保温节能等领域。

2.3 国内聚氨酯消费分布

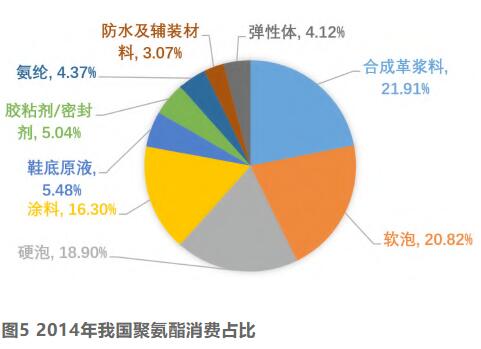

我国聚氨酯制品2014年消费情况如图5所示。聚氨酯泡沫占比最多,约为40%(软泡20.82%/硬泡18.90%),合成革浆料占21.91%,涂料占16.30%,胶粘剂和密封胶占5.04%,弹性体占4.12%。

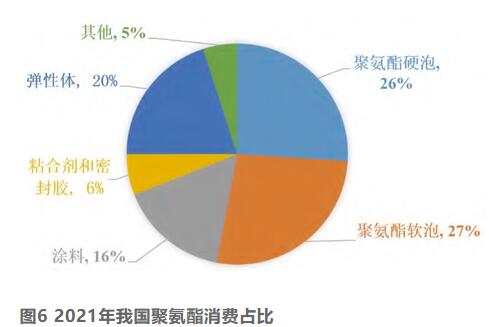

2021年消费情况如图6所示。聚氨酯泡沫仍占比最多,约为53%(软泡27%/硬泡27%),弹性体占20%,涂料占16%,粘合剂和密封胶占6%。

比较2014年和2021年的消费占比情况可以看出,我国聚氨酯消费中聚氨酯泡沫(包括软泡、硬泡)仍是占比最多的产品,且硬泡和软泡的比例均在增加,弹性体是增幅最大的产品,涂料比重较平稳,合成革浆料比重持续下降,这与国际聚氨酯消费趋势一致。

1)聚氨酯泡沫

聚氨酯泡沫被广泛应用于隔热保温、家具生产等。根据Allied Market Research数据,2019年我国聚氨酯泡沫(包括软质泡沫和硬质泡沫)销量为137.83万吨,2022年预估达165.26万吨,2019~2022年均复合增长率为6.24%。塑料加工业“十三五”发展规划指导意见指出,大力实施“进口替代”战略,争取到2025年塑料加工业主要产品及配件能满足经济社会发展尤其是高端领域的需求,部分产品和技术达到世界领先水平。

2)聚氨酯弹性体

聚氨酯弹性体根据生产工艺分为浇筑型、热塑型和混炼型,被广泛应用于钢铁、传送带、造纸胶辐等领域。近年来,我国聚氨酯弹性体在聚氨酯产品中的占比不断增加。2015年聚氨酯弹性体消费量为86万吨,同比增长4.2%,2018年上升至107万吨,2019~2022年消费量持续增加,究其原因,主要是汽车领域和建筑行业大量采用热塑性弹性体(TPE)材料,带动了行业的发展。

3)聚氨酯涂料

2015年聚氨酯涂料消费量约为165万吨,占聚氨酯产品销量的16%,2021年达到245万吨,占比维持16%左右。目前,聚氨酯涂料超过60多种,生产企业集中在沿海地区。

4)聚氨酯合成革浆料

合成革PU浆料包括干法合成革和湿法合成革。目前,我国是世界人造革合成革产业中心,2019年我国的合成革浆料产量占全球近85%。近年来,我国合成革浆料消费量持续下降,究其原因,一是溶剂型合成革浆料会污染环境,在绿色环保倡导下,抑制了对合成革浆料的需求和消耗量,二是企业竞争激烈,压缩了行业的盈利空间。未来,行业将创新和普及水性合成革、无溶剂合成革等生态功能性合成革,提升人造革合成革的环保性,丰富功能性。

2.4 国内聚氨酯进出口

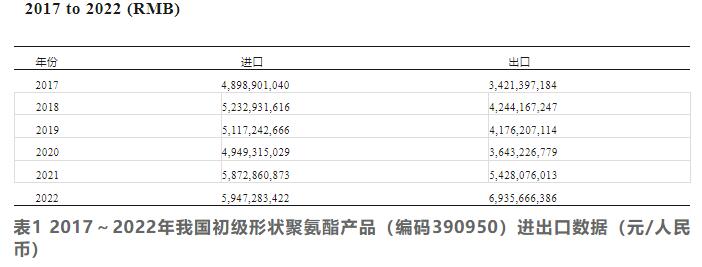

根据海关总署进出口数据,2017~2022年我国初级形状聚氨酯产品进出口金额见表1。

从表1可以看出,2017~2022年,我国聚氨酯进出口数额由2017年的进口远大于出口,演变为2021年的出口远大于进口。进口数额方面,2017~2018年小幅增加,2019年有所下降,2020年持续下降,2021年回升;出口数额方面,与进口变化相似。究其原因,一是聚氨酯产业从追求数量、规模的粗放型扩张转为追求效率、质量的集约型增长,多个大型聚氨酯企业投产成功,降低了对国外市场的依赖,二是异氰酸酯和聚酯多元醇的关键技术垄断在拜耳、巴斯夫、亨斯迈等跨国公司手中,我国仍需进口高技术含量的聚氨酯产品,进口数量维持在一定水平之上。

3结论

1)我国已成为聚氨酯的主要消费市场和生产国。20世纪90年代末我国聚氨酯产品仅80万吨,2005年达到300万吨,2005~2010年均增长率15%以上,到2015年已达1035万吨,占全球总产销量的40%。“十三五”提出“调结构、转方式、促发展”的产业政策,我国聚氨酯行业进入低速增长。2021年我国聚氨酯产量1532万吨,同比增长4.22%。

2)我国的聚氨酯产品出口受国际经济形势影响大,主要是我国的聚氨酯产品多为中低端产品,输出国多为发展中国家。因此,行业要调整发展方向,化解产能过剩危机,加快技术研发,发展高端、高性能、功能性产品,增强产品竞争力。

3)产品应用领域日益拓展。多年来,我国聚氨酯制品产量、消费量持续增长。家电、家具、交通运输、机械、建筑、新能源等下游市场的需求拉动了聚氨酯制品消费的增长。行业要发展环保型聚氨酯产品,加快在建筑节能等领域的应用,要拓展差异化、功能性、高附加值氨纶纤维应用领域,扩大TPU的应用领域等。

4)产业结构不断优化。随着聚氨酯产能过剩,要剔除技术落后、不符合绿色环保要求的产业。“十四五”期间,聚氨酯行业要推动产业结构、产品结构、布局结构不断优化,逐步解决发展不平衡、不充分的问题。